(2024-08-09)數位行銷產業正面臨新的轉折點。致力於推動本地業界資源整合,打造健康的數位媒體生態的DMA台灣數位媒體應用行銷協會,今日發布年度「2023台灣數位廣告量統計數字報告」

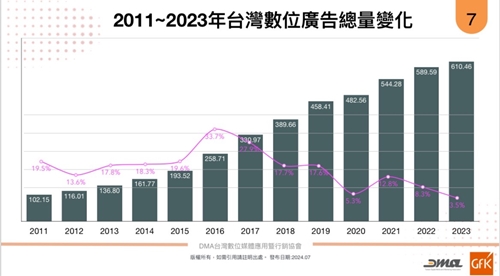

(2024-08-09)今日發布年度「2023台灣數位廣告量統計數字報告」,整體市場規模達610.46億,相較於2022年,成長率,整體市場規模達610.46億,相較於2022年,成長率3.5%,這是自2011年來,成長率最低的一年,主要原因來自人口紅利持續下滑,疫情後消費力道回歸實體,出國人潮湧現,加上2023年底總統選戰議題,社會整體氣氛觀望保留,使得國內整體網路流量與消費意願都降低,品牌端也保守以對。

DMA廣告量調查小組召集人,貝立德數位媒體中心助理副總經理陳柏全分析,依媒體平台類型,一般媒體平台為364.35億,成長率3.9%,社交媒體平台總金額為225.23億,成長率2.9%,兩者成長率都低於兩位數。主要帶動成長的國際平台,2023年都進行一定程度的組織重整,成長力道雖然減緩,但仍具備一定動能,反倒是本地媒體受到眾多因素的影響,相對動能不足,造成台灣整體市場,成長率最低的情況。

2011~2023年台灣數位廣告市場變化(圖片來源:DMA台灣數位媒體應用暨行銷協會提供)

2011~2023年台灣數位廣告市場變化(圖片來源:DMA台灣數位媒體應用暨行銷協會提供)

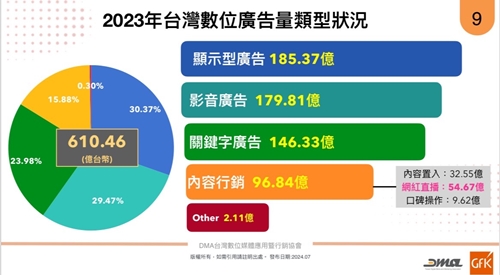

廣告類型的成長率來看,影音廣告市場規模為179.81億,成長率為8.5%,是目前廣告類型中最具成長力的項目。主要動能來自於國際平台為擴展新流量,力推短影音形式;此外,新世代觀眾從有線電視轉向聯網電視的娛樂行為,推動聯網電視廣告形式需求開始加溫,都讓影音廣告受到重視。

值得注意的是,過去一直保持一定成長量能的網紅代言直播,受到平台演算法與疫情後流量紅利下滑影響,頭部網紅陸續宣布停更或轉型計畫,品牌主縮減品牌導向行銷,開始轉向以銷售為導向的微網紅操作,出現網紅人數增加,但整體品牌在個別案型的投資金額反而出現縮減的情況,使得整體網紅量能從2022年的59.95億,小幅衰退至54.67億,呈現-8.8%負成長的狀態。

2023年台灣數位廣告量整體概況(圖片來源:DMA台灣數位媒體應用暨行銷協會提供)

就產業面分析,依產業別的投放量,電商仍是投資金額最大的產業,投放金額為98.28億,主要原因來自與新的國際平台進入台灣市場,競爭之下,帶動產業的投資額,提升整體成長力道,較去年同期增加了16%。 休閒娛樂產業與精品時尚,因為消費者生活回復常態,在虛實整合的浪潮下,同樣也分別呈現39%、59%兩位數成長的表現。至於公部門,因2023年的總統與立委選戰,重回投資前十大。

台灣主要產業投放數位廣告概況(圖片來源:DMA台灣數位媒體應用暨行銷協會提供)

面對2024的市場狀況,陳柏全觀察,今年上半年延續大環境因素,整體景氣偏淡,不過在半導體、股市、房市熱絡的氣氛下,台灣整體經濟表現仍佳,因此下半年可以期待回補,整年度應有機會小幅成長。

就未來發展發向,陳柏全認為,在各方關注Cookiesless所延伸出的第一方數據議題下,這使得零售媒體的發展,成為產業關注焦點。線上電商已知像MOMO、91APP、PChome品牌有規劃相關廣告媒體外,實體零售通路業者如全聯、統一、全家便利商店、新光三越、家樂福等等都在整軍備戰,除了技術上的導入,後續如何進行內容製作、版位銷售,以及承諾數據資料及成效的透明度,以及判定歸因的標準,將會決定台灣零售媒體發展的機會。

此外,以ChatGPT為首的生成式AI應用,技術迭代速度突飛猛進,除了文字之外,包括聲音、音樂、影像,都能透過生成式工具協助素材修改與創作,面對越來越多平台採行AI來執行媒體投放,如何建立新的人機協作工作流程,在預算、效率、品質與效果之間取得平衡,將影響之後整體市場的生態。

DMA理事長邱繼弘表示,過去台灣數位行銷市場呈現較為自由發展的狀態,隨著資安、個資保護、數據應用、以及打擊詐騙議題越來越受到重視,未來產業與政府政策如何更緊密協作,建立良好的生態圈,幫助本地媒體與產業能在公平友善的法規引導下,找出新的成長契機,將是協會持續努力的方向。

台灣數位vs非數位廣告概況(圖片來源:DMA台灣數位媒體應用暨行銷協會提供)

.png)